Sonho Seguro – EXCLUSIVAS – 11/09/2023 12:22 – POR DENISE BUENO

Novo artigo no Infomoney

E quando tudo parecia estar indo bem, surge um obstáculo no caminho. Foi exatamente isso que aconteceu com as boas perspectivas do seguro de responsabilidade civil de administradores, conhecido internacionalmente como Directors & Officers (D&O).

De 2014 a 2022, esse setor enfrentou uma crise desencadeada pelas investigações da Lava Jato. Parecia que tudo tinha sido superado, com vendas em alta e condições contratuais mais flexíveis para os segurados, até que a decisão do ministro Dias Toffoli, do Supremo Tribunal Federal (STF), lançou uma sombra sobre o setor, que já estava preocupado com o risco de imagem desencadeado pelo caso Americanas.

O magistrado anulou as provas do acordo de leniência da Odebrecht na Lava Jato. Segundo a decisão, essa anulação se aplica a todos os processos, administrativos ou judiciais, relacionados a essas provas. Ainda não sabemos completamente quais serão as consequências dessa decisão de Toffoli, mas o assunto deixou os executivos que atuam com D&O apreensivos durante o feriado de 7 de Setembro. “Vou pensar nisso só na segunda-feira. Estou em férias agora e vou aproveitar para voltar cheio de energia para estudar este assunto com clareza”, respondeu um deles.

O seguro D&O é contratado pelas empresas para proteger seus executivos e conselheiros em casos de reclamações e ações judiciais decorrentes de má gestão. No primeiro semestre deste ano, as vendas registraram uma queda de 12,5%, passando de R$ 586 milhões para R$ 512 milhões, respectivamente. Em termos de indenizações, as seguradoras pagaram R$ 138,7 milhões de janeiro a junho deste ano, uma queda de 75% em relação aos R$ 564,4 milhões do mesmo período de 2022.

O seguro D&O cobre os custos legais de defesa desde o início do processo e se responsabiliza, até o limite da apólice, pelas perdas causadas pelo administrador. Após a conclusão do processo, a seguradora paga a indenização antes que os bens do executivo sejam confiscados pela Justiça. Se o valor da apólice não for suficiente, a Justiça toma medidas para confiscar os bens do réu a fim de cobrir os valores determinados no processo judicial.

No caso da Lava Jato, as seguradoras cobriram os custos legais, mas os segurados que foram considerados culpados ou que fizeram delação premiada foram obrigados a devolver os valores adiantados pelo seguro. O primeiro grande caso de uso do seguro D&O foi o da Petrobras em 2015, com uma apólice que cobria até US$ 250 milhões. Na época, esse valor foi considerado insuficiente diante das reivindicações de indenização de investidores locais e internacionais relacionadas à Lava Jato.

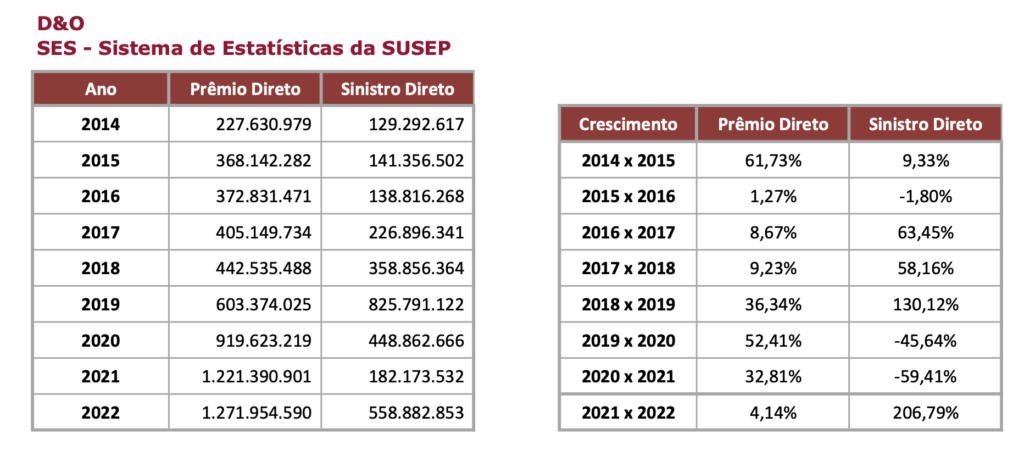

Entre 2014, ano do início das investigações da Lava Jato, e 2021, as indenizações totalizaram R$ 3 bilhões, de acordo com a Federação Nacional de Seguros Privados (FenSeg). Cerca de 80% desses valores se referem ao pagamento de custos com advogados. No mesmo período, as vendas do seguro D&O aumentaram 436% no Brasil, passando de uma arrecadação de R$ 227,6 milhões para R$ 1,2 bilhão, devido à maior conscientização sobre o produto proporcionada pela Lava Jato, às multas da Comissão de Valores Mobiliários (CVM) que passou a fiscalizar mais o mercado de capitais e aos processos relacionados a danos ambientais e trabalhistas.

A questão que se coloca agora é: as seguradoras terão que reembolsar os segurados devido à decisão de Toffoli?

“Sob a óptica civil-securitária, as seguradoras podem continuar a sustentar a legitimidade da negativa, com base na assunção pelos segurados de atos dolosos. A nulidade penal das provas não gera automaticamente nulidade em matéria civil. Os executivos confessaram crimes dolosos. Ponto. Por outro lado, é forte o argumento de que as confissões “não atos”, forjadas sobre coação do Estado. A partir deste argumento, as empresas podem cobrar das seguradoras novamente todas as custas e despesas que tiveram na defesa e foram reembolsadas em razão da condenação”, explicou um advogado que preferiu não ser identificado.

Outro especialista importante preferiu não arriscar um palpite neste momento. “A decisão, político-ideológica em minha opinião, traz muitas consequências, sequer todas calculadas ainda. No tocante ao seguro D&O, se pagamentos foram feitos a título de ‘despesas com a defesa do segurado’, não haveria nenhuma razão para eventual estorno, mesmo porque é da essência desse tipo de cobertura defender o segurado, não importando o resultado da decisão judicial”, comentou, também sob condição de anonimato.

No caso de um segurado ter sido condenado criminalmente, acrescentou ele, as despesas já teriam sido reembolsadas às seguradoras. Agora, se o segurado foi condenado de forma culposa em tese, e a indenização foi paga pela seguradora, considerando a decisão do STF anulando todos os processos, isso cria um problema jurídico complicado, de difícil solução prática. Todas as situações específicas terão que ser minuciosamente analisadas, e neste momento é impossível estabelecer padrões de resultados.

Além da preocupação com o reembolso aos réus agora inocentados por Toffoli, há outra preocupação: a decisão, que por enquanto está limitada à Odebrecht, pode abrir precedentes para várias outras empresas, como OAS, Camargo Corrêa, Andrade Gutierrez, Queiroz Galvão, UTC Engenharia, Engevix, IESA Óleo e Gás, entre outras. “É possível que abra caminho para todos os acordos de leniência que foram feitos”, avaliou Stephanie Zalcman, diretora técnica de operações e estruturação da corretora Wiz Corporate.

Se isso se confirmar, há um certo receio de uma reversão do cenário de maior competitividade que começou a se desenhar em 2023, após um período conturbado. Em 2010, o setor enfrentou perdas devido à Sadia e Aracruz, em um caso relacionado a derivativos da crise financeira de 2008. Em 2015, as perdas ocorreram devido ao envolvimento de grandes empreiteiras acusadas de pagar propinas a executivos da Petrobras e também devido ao colapso das empresas de Eike Batista, o que pressionou especialmente as empresas do setor de petróleo e gás.

Em junho deste ano, o caso Americanas gerou grande incerteza sobre os balanços financeiros de grandes empresas. A cada susto, a reação das seguradoras e resseguradoras, que respondem por mais de 50% dos riscos, é restringir coberturas, aumentar preços e franquias, além de serem mais rigorosas na obtenção de informações financeiras sobre a capacidade de gestão dos sócios e empresas, a fim de realizar uma melhor avaliação do risco.

Estima-se que cerca de 100 apólices de D&O estejam relacionadas à Lava Jato, com as principais seguradoras envolvidas sendo a AIG e a Chubb, as maiores no mercado mundial desse seguro. No primeiro semestre deste ano, as cinco maiores seguradoras em termos de receita foram Chubb (R$ 158 milhões), AIG (R$ 97 milhões), Zurich (R$ 54 milhões), Tokio Marine (R$ 47 milhões) e Akad (R$ 27 milhões), em um mercado com cerca de 30 seguradoras autorizadas a operar nesse segmento.

A FenSeg foi contatada, mas informou que “em respeito ao compliance das seguradoras associadas, no momento não se manifestará sobre o caso em questão”. A reportagem solicitou entrevistas com as principais seguradoras envolvidas nas indenizações da Lava Jato, AIG e Chubb, mas até o fechamento desta edição, não obteve respostas.